Lecture: 5min – Le 20 avril 2023

Que ce soit au moment de la création ou du développement d’une entreprise, la gestion du patrimoine professionnel et privé du dirigeant se retrouve souvent interconnectée. Comment optimiser les deux ? S’assurer une rémunération optimale ? Réduire sa fiscalité ? Protéger sa famille ? Pour obtenir des réponses claires et construire la meilleure stratégie possible, les entrepreneurs peuvent faire appel à un Directeur Administratif & Financier (DAF) et à un « Family Office ». Mais quel est le rôle de ces deux experts et pourquoi ont-ils intérêt à travailler ensemble ? On vous dit tout sur ce duo gagnant !

Business Partner, bras-droit, co-pilote … De nombreux termes peuvent qualifier le rôle d’un Directeur Administratif et Financier. En étroite collaboration avec la direction, le « DAF » a pour mission d’analyser et d’anticiper le développement de l’entreprise. Tourné vers l’avenir, cet expert intervient bien avant l’établissement des comptes et s’assure que la santé financière de l’entreprise soit toujours optimale avant de déployer certaines actions.

💡 Bon à savoir :

Ce professionnel des chiffres et de la finance peut exercer son activité sous plusieurs formes : en tant que salarié, prestataire externe ou encore en qualité de DAF à temps partagé

Au cœur des activités de l’entreprise, cet expert de terrain peut prendre en main des missions diverses et variées. Quelques exemple de missions du DAF (attention… liste non exhaustive !) :

◉ Audit et structuration de la fonction Finance

◉ Mise en place du budget d’entreprise et anticipation des finances

◉ Supervision des données financières (comptabilité, contrôle de gestion, comptes annuels, trimestriels, mensuels,)

◉ Recherche de financement (subventions, levée de fonds…) et construction des dossiers…etc

◉ Élaboration de Business Plan

◉ Reporting

◉ Veille réglementaire relative à l’entreprise

◉ Communication avec les services fiscaux et sociaux

Etc…

Totalement intégré dans les process en interne, ce professionnel en charge de la direction financière possède une connaissance parfaite de l’organisation qui l’emploie (business model, fonctionnement…). Cela lui permet d’être à la fois un stratège et un expert de terrain. Un vrai atout pour prendre rapidement des décisions et mettre en place des actions appropriées !

Maintenant que nous avons vu les principales missions du DAF, regardons de plus près sa place au sein de l’entreprise. Pour mener à bien la stratégie établie avec la direction générale, cet expert occupe une position centrale en interne et travaille en collaboration avec les partenaires en externe.

◉ En interne :

En qualité de Business Partner, le DAF représente le bras droit des dirigeants dans la prise de décision et le pilotage de la performance. Une de ses principales missions ? Anticiper le futur de l’entreprise et vérifier que tous les feux soient au vert avant de déployer certaines actions ! En bref, il offre une vision neutre, guide sur la base des projections et alerte les entrepreneurs avant que la situation financière de l’entreprise ne se retrouve dans le rouge (et ainsi éviter un ralentissement de la croissance, voire un dépôt de bilan).

◉ En externe

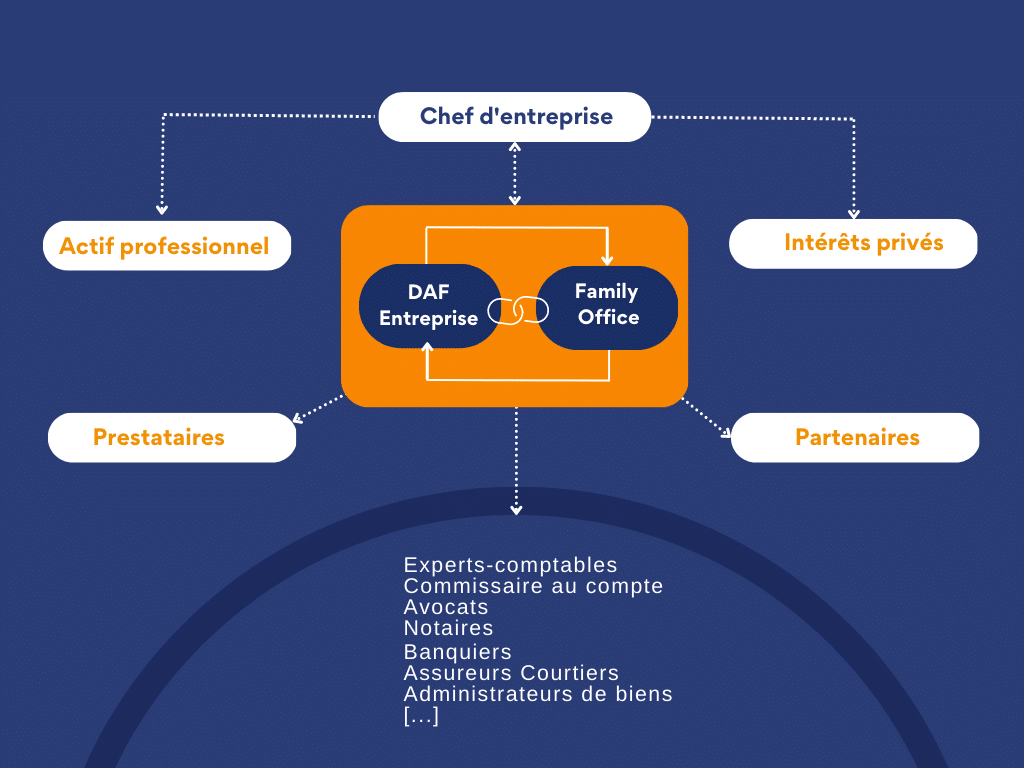

Au-delà de l’entreprise, Il agit également en tant que partenaire privilégié et coordinateur des parties prenantes externes comme les avocats, les banques/ investisseurs, les fournisseurs, commissaires au compte, experts-comptables… et Family Offices !

Un « Family Office » est une société privée qui a pour mission d’accompagner les particuliers et leurs familles dans la gestion de leur patrimoine. Sa principale mission sera donc de faire fructifier ce dernier tout prenant en compte deux objectifs : minimiser les risques et protéger les intérêts personnels de chacun.

Il est possible pour un Family Office de gérer des :

◉ Actifs financiers (actions, obligations et des fonds immobiliers)

◉ Actifs non-financiers (biens immobiliers, œuvres d’art…)

Pour guider au mieux ses clients au quotidien, cette structure dispose de plusieurs compétences clés dans différents domaines comme :

◉ La gestion de patrimoine

◉ La gestion immobilière

◉ Le Private Equity

◉ La fiscalité

A noter que les Family Offices ne s’adressent plus uniquement aux grandes fortunes et industriels comme autrefois, mais également aux entrepreneurs qui souhaitent optimiser leur patrimoine.

Comme évoqué précédemment, le rôle d’un Family Office est d’optimiser le patrimoine personnel de son client. Dans l’exercice de ses fonctions, un Family office peut réaliser de nombreuses missions stratégiques et opérationnelles comme (liste non exhaustive) :

◉ Analyser, conseiller et consolider le patrimoine immobilier et financier.

◉ Gérer les investissements (sélection d’obligations & actions, gestion de portefeuille, allocation d’actifs, capital-risque…)

◉ Mettre en place des structures financières pour les actifs

◉ Transférer les actifs non liquides (biens immobiliers, entreprise…) et liquides (obligations, actions…)

◉ Vérifier le respect des contraintes spécifiques à la famille suivie.

◉ Organiser la transmission du patrimoine avec une perspective multigénérationnelle

Afin d’établir la meilleure stratégie possible, le Family Office suit un process bien précis en 3 étapes à savoir :

💡 Bon à savoir

En plus de sa casquette de stratège, un Family Office prend en charge toute la partie administrative. Un vrai plus pour libérer l’esprit et le temps des personnes qui font appel à lui.

Après avoir défini et déployé la stratégie patrimoniale, le Family Office joue un rôle de suivi sur le long terme. En effet, il s’assure que les actifs et les passifs évoluent bien selon les prévisions énoncées initialement.

💡 Bon à savoir :

Étant donné que chaque personne et patrimoine sont uniques, les clients de Family Office ne peuvent donc pas être catégorisés. Ce constat nécessite donc la création d’outils spécifiques pour leur suivi ! C’est pourquoi le Family Office peuvent être amenés à créer des outils de surveillance. Ces derniers peuvent l’aider à suivre des indicateurs clés (ex : revenus, enrichissement, objectifs extra financiers…)

« Chez Octave, nous voyons notre rôle de Family Office comme celui d’un « DAF Patrimonial ». Pour répondre au mieux aux besoins de nos clients, nous cartographions les objectifs, aspirations, contraintes, de l’entrepreneur et de sa famille, afin d’élaborer un véritable Business Plan Patrimonial. Nous monitorons ensuite la performance des investissements, et les comparons à des indices de référence (benchmark) et à des pairs (fonds/sociétés). » Henri Grellois, Co-fondateur d’OCTAVE

Le Family Office occupe une position stratégique également à l’extérieur. Pour élaborer la meilleure stratégie possible, il n’hésite pas à faire intervenir différents interlocuteurs comme des notaires, avocats, banquiers, experts-comptables… et des DAF ! Cette consultation en amont et au courant de ses missions lui permet ainsi de fournir une perspective globale à son client ainsi que des conseils adaptés à sa situation.

Comme évoqué précédemment, les problématiques personnelles et entrepreneuriales sont étroitement liées. C’est sans compter que de nombreuses décisions impactent les deux plans de la vie du dirigeant.

Pour prendre les meilleures décisions, le dirigeant a donc besoin d’interlocuteurs en capacité d’avoir une vision centrale et unifiée de ses besoins. Et sur les sujets financiers, fiscal et social, une étroite collaboration entre le DAF et le Family Office (alias DAF patrimonial) s’avère une réelle opportunité ! En effet, ces deux experts disposent de plusieurs points communs :

◉ Ils coordonnent chacun un aspect de la vie financière du dirigeant (côté entreprise avec le DAF et côté patrimoine avec le Family Office)

◉ Ils sont en contact avec les mêmes experts (notaires, banquiers…)

◉ Ils travaillent dans un seul et même intérêt : celui du chef d’entreprise

Une communication ouverte entre ces deux experts apparait donc nécessaire pour :

◉ Rassembler tous les éléments et documents nécessaires à l’exercice de leurs fonctions

◉ Mutualiser les contacts en lien avec le dirigeant

◉ Avoir une vision globale

◉ Identifier de nouveaux leviers d’enrichissement

« Collaborer avec un Family Office permet d’offrir une expertise supplémentaire et surtout complémentaire. Gain de temps, mutualisation des contacts ou encore des données financières… les bénéfices sont nombreux pour accompagner plus vite et plus loin les entrepreneurs ! » Frank Zuili, Directeur Administratif & Financier

Cette collaboration du binôme DAF / Family Office permet de créer de fortes synergies entre les différents experts et évite sans nul doute le travail en silo. En travaillant main dans la main, ces deux experts peuvent plus aisément prendre le relais du chef d’entreprise sur de nombreux sujets administratifs et financiers.

Grâce à ce duo, le chef d’entreprise multiplie les avantages comme :

◉ Un gain de temps : il n’a plus à faire l’intermédiaire

◉ Une meilleure prise de décision : grâce à une vision globale fournie par ces deux experts

◉ Une bonne exécution des actions : les deux experts travaillent directement ensemble

En bref, ce travail commun permet de créer un réel levier de performance en termes d’organisation personnelle et professionnelle…. Et surtout une importante économie de charge mentale ! Déchargé de tous ces sujets, le dirigeant parvient à fructifier son patrimoine tout en restant concentré sur son activité principale : le business de son entreprise.

Comme vous l’aurez compris, Directeur Administratif & Financier et Family Office ont tout intérêt à collaborer. Vous faites déjà appel à un expert de la gestion patrimoniale ? Alors mettez-le en relation avec votre DAF ! Chez Acting, de nombreux DAF à temps partagé sont à votre disposition pour vous aider sur la gestion et le pilotage de votre entreprise. Alors qu’attendez-vous… ? Contactez-nous !

Vous souhaitez découvrir notre accompagnement en direction financière à temps partagé ?