Lecture: 10min – Le 24 juin 2022

Que ce soit pour finaliser un prototype, tester son marché, lancer sa production ou encore accélérer sa croissance, la recherche de fonds représente une étape incontournable dans la vie d’une entreprise. Dans ce nouveau cap, les entrepreneurs peuvent faire appel à deux catégories de financement : les financements non-dilutifs et dilutifs. Aujourd’hui, nous décryptons pour vous le premier d’entre eux.

Afin de bien comprendre ce qui différencie ces deux familles, regardons de plus près chacun d’entre eux. Premièrement, les financements dilutifs représentent de l’argent investi par des tiers afin de rentrer au capital de l’entreprise (ex : Les Business Angels, Fonds d’investissement). Aussi appelé augmentation de capital, ce type de financement entraine en conséquence une division du contrôle de la société entre les associés et les nouveaux actionnaires entrants.

A l’inverse, les financements non-dilutifs ne nécessitent pas de libérer une partie du capital. Par ce biais, les associés peuvent ainsi obtenir des ressources financières, qui devront être remboursés ou non, tout en conservant leur indépendance et liberté d’action.

Souvent sollicités au démarrage, les financements non-dilutifs sont accessibles aux entrepreneurs qui ont déjà maturé leur projet et constitué une équipe autour. Toutefois, pas besoin d’avoir un produit fini et peaufiné, un MVP (Minium Viable Product) suffit. En effet, l’objectif est surtout de démontrer la crédibilité et tout le potentiel de votre projet à vos futurs investisseurs.

💡Un porteur de projet, c’est bien, mais deux c’est encore mieux !

Même s’il faut au moins une personne pour porter une entreprise, la préconisation reste tout de même d’être deux. En plus de compléter vos compétences, un associé permet non seulement de vous challenger au quotidien mais aussi de rassurer les potentiels investisseurs. En effet, ces derniers voient toujours d’un meilleur œil une équipe complémentaire avec toutes les compétences nécessaires pour porter le projet vers le succès !

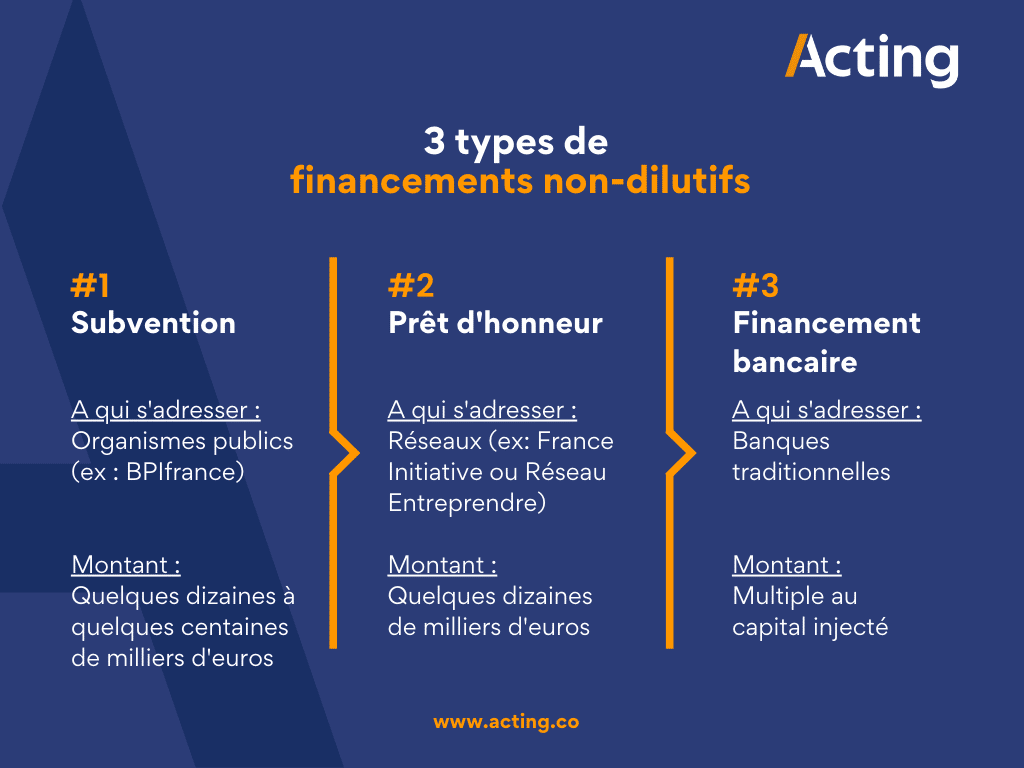

Il existe aujourd’hui un large panel de financement non-dilutifs à la disposition des entrepreneurs. A l’aide de votre Directeur Financier, il apparait intéressant de les solliciter pour construire des bases solides pour votre projet et ainsi réduire le coût de son lancement. Regardons à présent de plus près les principaux dispositifs (attention, cette liste est non exhausive) :

Très convoitées par les entrepreneurs, les subventions représentent un excellent levier pour financer la création de son entreprise. Généralement accordées par l’État ou les institutions européennes, ces aides financières se traduisent par le versement d’une certaine somme d’argent, et ce, sans aucune obligation de remboursement à terme. Ainsi, elles sont de précieux atouts pour financer son entreprise sans avoir à cumuler une dette !

◉ A qui s’adresser ?

Plusieurs organismes publics peuvent être sollicités pour décrocher une subvention. Le plus connu d’entre eux reste la Banque Publique d’Investissement (BPIfrance) qui met à disposition des entrepreneurs de très nombreux dispositifs de financements (dont des financements non-dilutifs !). Dans cette catégorie, on peut citer notamment l’aide pour la Faisabilité de l’Innovation (AFI). A cela s’ajoute également d’autres acteurs tels que les chambres de commerce de l’industrie ou encore les conseils régionaux. En effet, de nombreuses régions et métropoles ont mis en place des subventions régionales afin de soutenir les projets innovants sur leur territoire et ainsi dynamiser leur tissu économique.

◉ Le montant

En moyenne, ces financements non-dilutifs s’évaluent à quelques dizaines voire même à quelques centaines de milliers d’euros. Le plus souvent, elles servent à financer les premières « bases de l’entreprise » telles que la R&D, les études préliminaires, les premiers recrutements, prestataires clés… etc. Concernant l’AFI, ce dispositif est plafonné à 30 000€.

Souvent à taux 0, le prêt d’honneur représente un prêt généralement sans garantie ni caution personnelle. Contrairement à d‘autres dispositifs de financement, ces prêts sont octroyés à une personne physique (autrement dit à l’entrepreneur lui-même) et constituent des fonds propres qui seront ensuite apportés sur le compte courant de la société.

L’avantage de ce type de prêt est double : il permet non seulement de solliciter plus facilement un emprunt bancaire mais aussi de créer un important effet de levier sur le financement final. Grâce à leur traitement comptable dans les « fonds propres », les prêts d’honneur ont tendance à rassurer les banques. Moins frileuses, ces dernières prêtent ainsi plus facilement, et surtout, des sommes plus importantes. Pour preuve, ce montant peut parfois représenter le double du montant du prêt d’honneur !

💡Attention !

Comme son nom l’indique, il s’agit d’un prêt ! Celui-doit doit donc être remboursé, et ce, quelque soit la destinée de l’entreprise… A noter que le délai de remboursement est généralement de 3 à 5 ans, parfois avec un différé.

◉ A qui s’adresser ?

Des réseaux nationaux comme France Initiative ou encore Réseau Entreprendre distribuent ces prêts d’honneur. Grâce à leurs antennes régionales, ces deux organismes offrent ainsi une certaine proximité aux porteurs de projet en besoin de financement. En complément de leur financement, ces structures apportent également un accompagnement (souvent sous la forme de mentorat) et un suivi personnalisé.

Pour décrocher ces précieuses aides financières, les entrepreneurs devront tout de même prendre le temps de constituer un dossier. Si celui-ci remplit tous les critères, il sera ensuite soumis lors d’un comité d’agrément. Une étape clé pour valider ou non l’octroi du prêt d’honneur !

◉ Le montant

Le montant du prêt d’honneur varie d’un organisme à un autre. Mais en règle générale, l’enveloppe représente quelques dizaines milliers d’euros.

Bien souvent, il s’agit du premier mode de financement envisagé par les entrepreneurs lors de leur recherche de fonds. Intégré dans la famille des financements non-dilutifs, le financement bancaire consiste à solliciter un établissement financier pour emprunter auprès de celui-ci une certaine somme d’argent, sous la forme d’un prêt professionnel. La bonne nouvelle ? Aujourd’hui, les banques se montrent plus ouvertes à soutenir les entrepreneurs, et ce, même au début de leur projet !

Pour les projets plus avancés, il est possible de cumuler levée de fonds et prêt bancaire. Dans ce cas précis, on parle alors d’« effet de levier », car les banques vont ainsi renforcer l’effet d’une augmentation de capital auprès d’investisseurs privés. Ces montages parfois complexes permettent de minimiser la dilution des entrepreneurs tout en maximisant leur financement.

De plus, comme pour le prêt d’honneur, les banques demanderont un dossier complet pour analyser au mieux l’entreprise et tout son potentiel.

◉ A qui s’adresser ?

Toutes les banques proposent aujourd’hui des services destinés aux professionnels. Les entrepreneurs peuvent ainsi prendre contact avec les banques traditionnelles que nous connaissons aujourd’hui sur le marché.

💡Un remboursement en différé

Comme tous les prêts d’honneur, un crédit bancaire se doit d’être remboursé par l’entreprise après un différé de 1 à 2 ans généralement.

◉ Le montant

Quant au montant, ici pas de fourchette pré-définie. Celui-ci dépend de la situation de l’entreprise et de sa capacité à rembourser l’emprunt. Le montant sera multiple du capital injecté !

Vous voilà à présent calé sur le sujet des financements non-dilutifs ! Mais ne l’oublions pas : la recherche de fonds pour son entreprise peut très vite s’avérer énergivore et chronophage. Ainsi, n’hésitez pas à faire appel à un directeur financier à temps partagé pour vous aider à trouver le bon financement au bon moment et vous aider dans les démarches ! Solliciter un DAF à temps partagé pour sa levée de fonds permet également de crédibiliser votre dossier auprès des investisseurs !

Découvrez nos autres articles sur la levée de fonds !

> Levée de fonds : à chaque stade de développement sa source de financement

> Financer son entreprise : les financements non-dilutifs

> Levée de fonds : DAF et DRH, le binôme gagnant !

> Levée de fonds : financer son entreprise avec les Business Angels

> Levée de fonds : comment bien la préparer ?

> Levée de fonds : financer son entreprise avec les fonds de Venture Capital (VC)

Vous souhaitez découvrir notre accompagnement en direction financière à temps partagé ?